20 价值投资:永远不过时的中长期投资策略 你好,我是王喆。从这一讲开始,我们就进入了投资进阶篇的学习。

在这一模块,李腾老师和我会为你介绍几种经典的投资策略。它们不仅在专业的投资领域是主流的,对于普通投资者来说也是非常实用的。在这一模块的最后,我还会利用咱们程序员的优势,根据所学的策略,实现一个简单的量化投资系统,我相信作为程序员的你一定会很期待。

今天是投资进阶篇的第一讲,我们从哪入手呢?我毫不犹豫地选择了价值投资。因为价值投资不仅是一种反映了投资最基本原则的方法,而且是最适合我们散户进行中长期投资的策略。所以今天我们就从价值投资入手,走进高阶投资策略的大门。

什么是价值投资?

价值投资的本质很简单,就是拿你手中的财富去交换更有价值的东西。只要你学过一点经济学,肯定知道商品的价值和价格两种属性,以及它们的关系。价值是商品的内在属性,而价格则是从属于价值的,由价值决定的一种货币表现形式。受货币因素、供需关系、投资者心态的影响,价格总是围绕着价值进行上下波动。

正是这种价格的波动性,为价值投资创造了获利空间。可以用一句话概括价值投资的具体操作:当价格低于价值的时候买入,持有投资标的的同时等待价格的修复,等到价格高于价值的时候再卖出,获取实际收益。如此往复,不断积累个人财富。

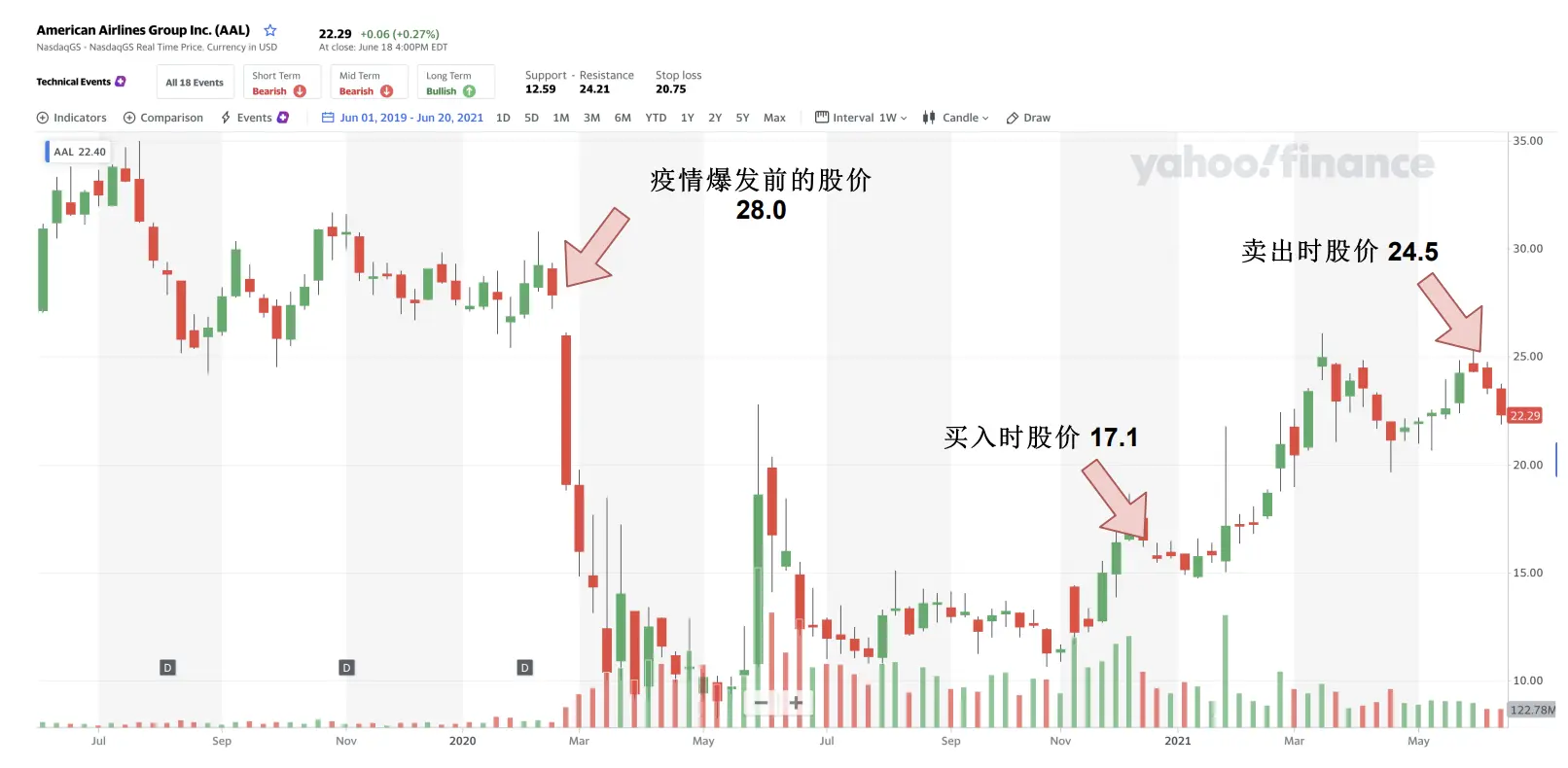

如果你认真学习了之前的课程的话,一定记得 05讲 我介绍过投资美国航空的案例。这个投资案例中,我就是利用了价值投资的思路,趁疫情初期航空股价格暴跌,在价格低于价值的机会买入,然后等疫苗上市后价格修复的时机卖出,从而赚取了价格修复的收益。

价值投资的机会为什么总会存在?

看到这里,细心的同学可能会问了:这个市场上大家都不傻啊,所有的买卖都是公开透明的,各种资产的定价应该都是非常及时有效的啊,为什么还存在着价值投资的机会呢?

这个问题的前提没有错,欧美成熟市场经过长达百年的发展,几乎不存在暗箱操作。A股经过30年的发展,相比老鼠仓频发的成立初期,也已经规范成熟太多了。但毫无疑问的是,无论是欧美市场的股市,还是A股,它们的波动幅度都是惊人的。

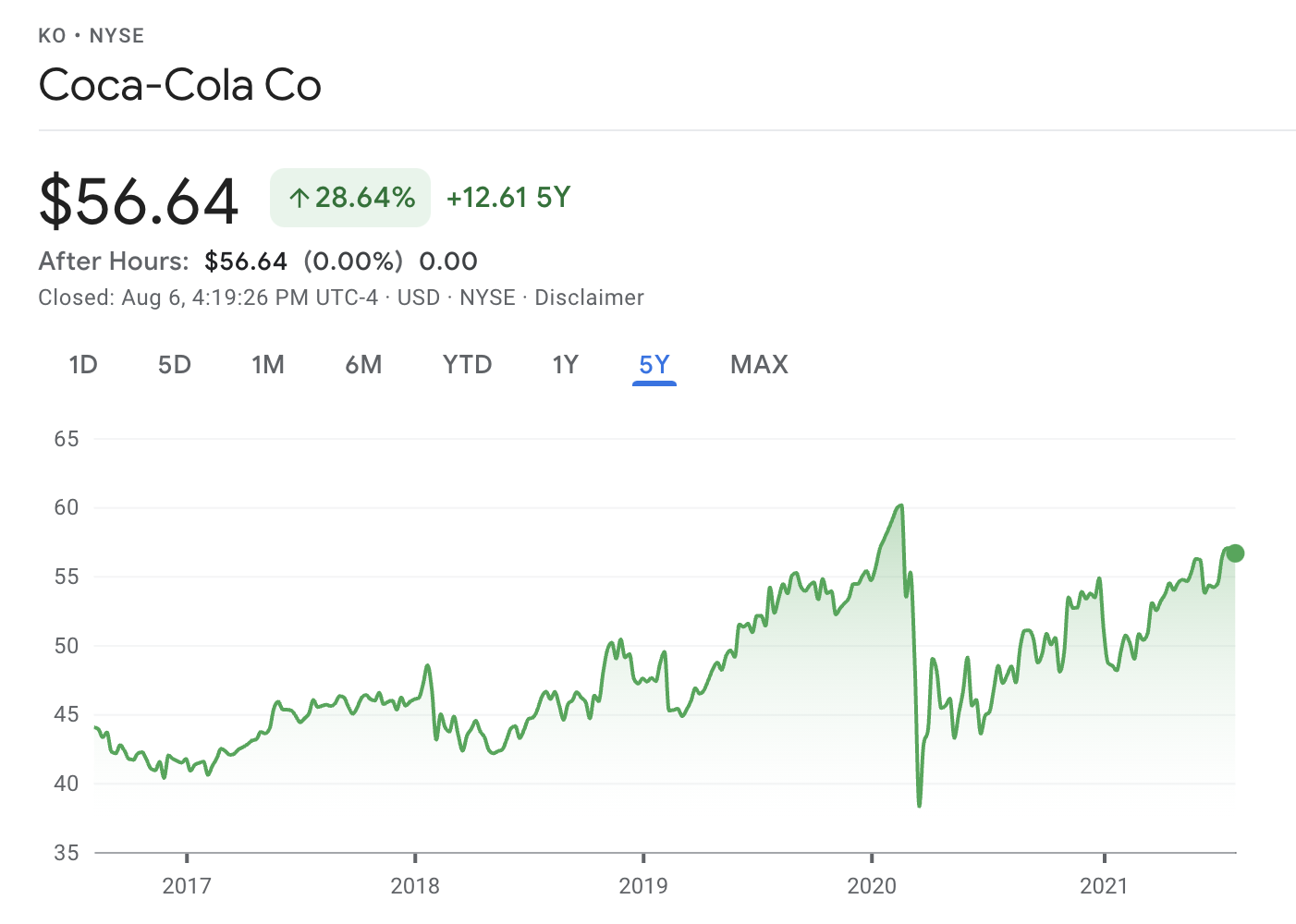

我们就拿业务已经非常成熟,发展趋势非常稳定的可口可乐公司来举例吧。可口可乐公司最近5年的股票走势你可以看看图2,最大回撤达到了36.3%。但是,作为一家成立超过120年,业务异常稳定的公司来说,它的价值显然不可能产生这么大的波动。

那到底是什么导致了价格的剧烈波动呢?从大的方面来说,主要有三个原因:

第一个原因是“人性的缺陷”。

有较多投资经验的同学肯定有这样的体会,就是“投资是反人性的”。人性中存在着天生的贪婪和恐惧。在市场狂热的时候,总是希望再涨一些,在市场遇冷的时候,总是担心会不会再创新低。遇到新冠、战争等突发事件,人们往往也会在市场上产生过激的反应。这样的人性缺陷存在于所有的投资活动中,也正因为人的这些非理性因素,导致了所有投资标的都存在价格偏离价值的时刻。

第二个原因是宏观经济政策的影响。

市场经济中最有名的概念就是“看不见的手”,这只看不见的手就是经济规律本身,它调控着所有资产的定价。但是无论国内还是国外,政府调控这只“看得见的手”都会时不时地干涉自由市场。比如疫情发生后,美联储发行了天量的美元刺激经济,这就造成了市面上几乎所有投资标的的价格走高。所以毫无疑问,宏观经济政策是影响商品价格、投资标的价格的重要因素。

第三个原因是投资者自身的资金约束。

市场上的各类投资者,无论是个人投资者,还是机构投资者,他们的钱都不是完全自由的,总会在投资过程中受到这样或那样的约束。比如我们在06讲中提到过,机构投资者特别容易受短期业绩的影响,不得不卖出一些标的。这些来自市场之外的资金约束,就导致了当资产价格发生变动时,投资者不得不做出一些过激的、不可预期的反应。那么这样过激的反应同样造成了资产价格的过度偏离。

如何判断投资标的是不是被低估了?

我们已经清楚了价值投资的定义,也知道了价值投资的机会几乎总是存在。那么我想,你现在一定特别关心如何利用价值投资的机会赚钱了。更具体点来说,只要我们能够判断出一个投资标的的价格是不是被低估了,我们就能够低价买入,等到价格修复后再高价卖出获利。

当然,这个事情说起来简单,做起来并不容易。这里我先介绍一种最基本也是最常用的价值判断方法,具体分析投资标的的时候,你还需要结合更多的要素去分析。

判断一个投资标的是贵还是便宜,我们要用到的工具就是各种估值指标。其中最常用的就是市盈率PE(price-to-earnings ratio),它的定义是投资标的的市值与年度净利润的比值。比如贵州茅台当前(2021年8月)的市值是22600亿人民币,上一年年度净利润是467亿人民币,那么它的市盈率就是22600/467=48.4倍。

知道了市盈率,如果没有比较,我们还是难以确定当前的估值是高估还是低估。这个时候估值分位数就是一种合适的工具。当你不知道一个投资标的的估值中枢在哪里时,你可以简单地用它近5到10年市盈率的中位数来作为中枢。

这里我们还是沿用茅台的例子进行分析。图3展示了茅台近10年的市盈率波动情况。我们可以清楚地看到市盈率的中枢在28.58,那么目前的市盈率显然处在一个高估的区间。

再仔细观察这张图,你可以发现:2012年7月到2014年1月,茅台市盈率从高点下跌了超过一半,从之前市盈率中枢的24倍跌到了8.83倍。我们在16讲中提到过,有个散户投资者发现了这个价值投资的机会。他的分析是,茅台那时的基本面只是受到了政策的短期冲击,但长期远景并没有恶化,于是重仓茅台。由于后期的价值修复,他获得了可观的收益。这显然是一个非常成功的价值投资案例。

这里我想特别说明一下:在对个股进行价值投资的操作中,一定要注意区分真假低估,以避免掉进“价值陷阱”。而这个区分的依据,就是你对这只个股基本面的判断。上面的投资者正是基于对茅台基本面的分析进行投资的:他判断茅台在2014年的基本面没有发生本质的变化,茅台的品牌影响力情况是非常坚实的,盈利情况也并没有受较大的影响。但是你肯定会遇到股票基本面恶化,价值受损的情况,这时候也需要你做出敏锐的觉察和判断。

这里我再举一个诺基亚的例子,它的股价走势你可以参考一下图4:

你可以看到,诺基亚的股票在2007年到2008年经历了大幅的下跌,这到底是价值投资的机会,还是诺基亚价值的永久性贬值?站在今天的我们都知道,随着安卓和苹果智能手机的强势崛起,诺基亚的时代一去不复返了。当然,这是“事后诸葛亮”的想法,站在当时,你要做的就是利用自己的专业信息优势,去判断诺基亚的基本面到底有没有恶化。其实身为程序员的我们,在这些相关领域进行判断还是具有很大优势的。

基于价值投资的投资策略

那么基于价值投资的理论,我们有没有可能做成一种可重复、可自动执行的投资策略呢?这是个好的想法,我们下面就尝试一下。

这里我选择的投资标的是沪深300指数,它代表了中国A股市场最大的300只股票的整体走势,所以估值相比个股来说更加稳定。下面我们就看一看,利用沪深300整体的市盈率估值分位数,通过回测,能否找到一个可行的价值投资策略。

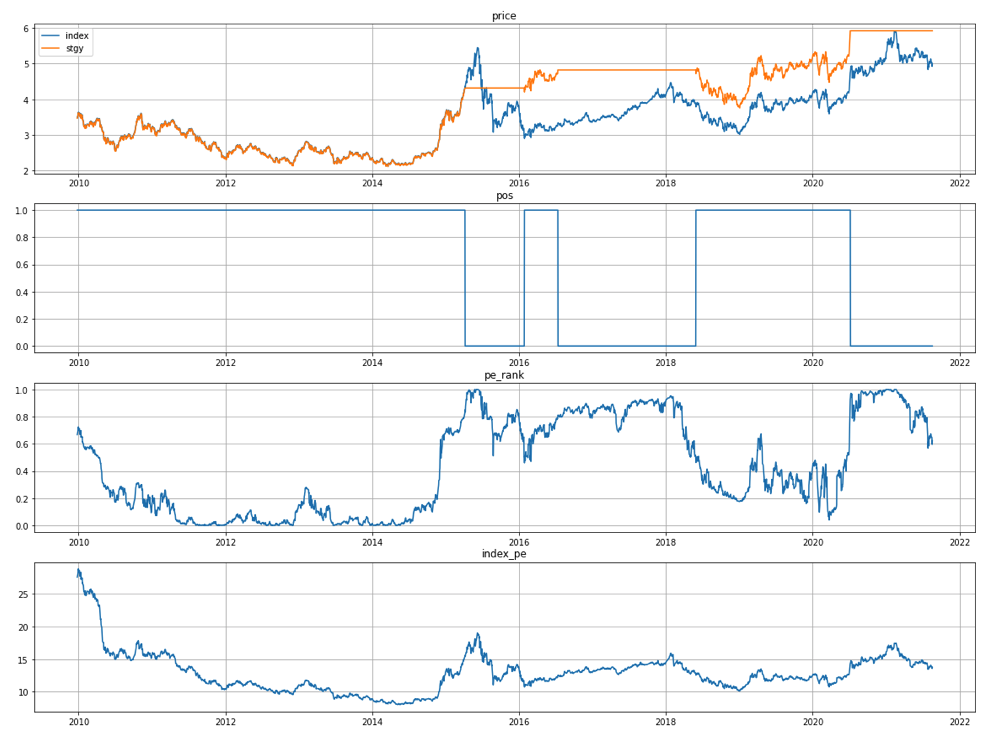

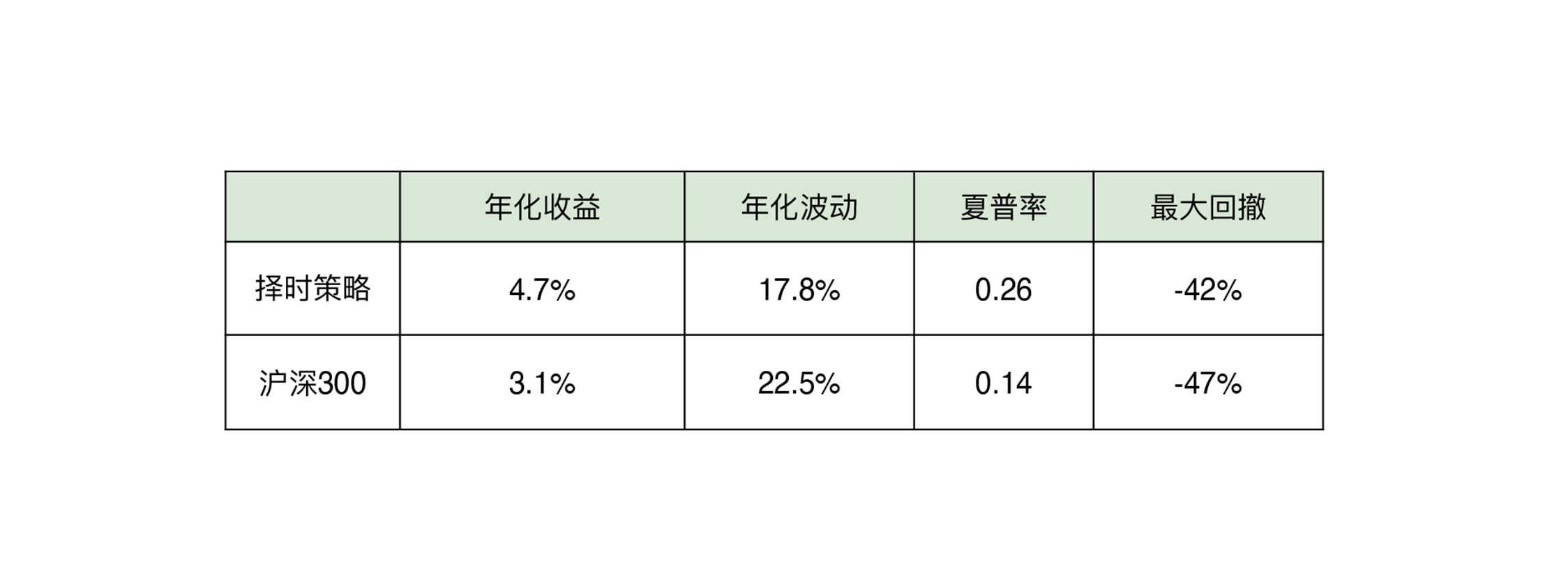

我们要验证的策略逻辑是这样的:当沪深300的市盈率估值分位数超过80%的时候,我们就平仓,然后等分位数重新落回到50%以下时,我们再恢复满仓。这个策略非常简单可执行,我们来看一看它在过去11年的表现。

图5中,最上面是沪深300指数走势,和我们这里的择时策略的净值走势对比(其中橘黄色的是测试策略的净值走势,蓝色是沪深300指数的走势);第二张是择时策略持有沪深300仓位的状态图(1的时候是满仓,0的时候是空仓);第三张是沪深300当前市盈率在近5年市盈率中的分位数;最后一张是沪深300指数的原始市盈率走势。这里说明下,基础数据从2005年初起,但因为用到了近5年的分位数,所以回测实际从2010年初起。

从图中的回测结果来看,回测以来,策略虽然没有避开2010-2014年的五年长熊,但在2015年下半年避开了股灾,在2018年上半年避开了部分熊市,也避开了2021年3月以来指数20%级别的回撤。在回测期上,我们的择时策略整体上跑赢了沪深300指数,且回撤降低,规避了后三次较大回撤,所以整体效果还是非常不错的。

当然,一个真正的价值投资策略要考虑的因素还有很多,在实盘操作之前,我建议你亲自做回测,真正理解它的特点再实操。

如何借助基金经理实现价值投资?

看到这里,很多同学可能会有点畏难情绪,有人说了:我既不想学这么多技术指标,平时也没时间天天研究股票,但我认同价值投资这个概念,还想通过价值投资来赚钱,这怎么办?我想,如果你回想下 14讲 基金投资的话,一定知道这个问题的答案:为啥不聘请一位价值投资的资深专家来帮你管钱呢?

作为最流行的投资理念,“价值投资”拥有大量基金经理作为坚定的拥护者,市场上也存在着很多基于价值投资理念管理的基金。这些基金团队一般都有专门的研究员去精研个股,每个团队一般都会有20到30只自己特别熟悉的股票,对此有着各种认知和信息优势。

目前市场上公认的价值投资风格的基金经理,有中庚基金的丘栋荣和中欧基金的曹名长。如果你有兴趣的话,可以了解一下他们管理的基金产品,并通过15讲实战课介绍的方法,比较一下他们的实际收益到底如何,然后做出自己的决策。

小结

今天,我们学习了最流行也是最适合散户的投资理念,价值投资。对普通投资者来说,可以这么利用价值投资:首先掌握价值投资的理念,然后不断地实践,正确使用一些技术参数,练就一双能发现价值洼地的火眼金睛。下面,我再总结一下这一讲的要点:

- 价值投资的本质就是利用价格围绕价值波动这一特性,拿你手中的财富去交换更有价值的东西。

- 价值投资的机会总是会产生的三个原因是:人性的缺陷,宏观经济政策的影响,以及投资者自身的资金约束。

- 判断投资标的是否被低估的一般方法:使用公司的PE、PB等各种估值指标以及估值分位数去判断。

- 对于没有时间和精力践行价值投资理念的投资者来说,把这个工作外包给价值投资基金经理是一个可行的方法。

这一讲的内容到这里就结束了。一些有经验的同学可能会想到自己的成功经历,你可能会说:有时候,我觉得没必要看什么价值高低啊。我就是看一支股票涨得好,就追进去,有时也能赚钱。

没错,你说的这种投资策略,其实有个学名,叫作“趋势跟踪”,下一讲,我们就来看看“趋势跟踪”策略的要点。

最后需要补充一句,这一讲涉及的股票和基金仅用于举例说明,不构成任何购买建议。

思考题

我知道很多同学热衷于抄底,认为抄底也是在践行价值投资的理念。比如2021年5月的时候,比特币从60000美元一枚跌倒了40000美元一枚,这时候很多人认为比特币的价格跌了这么多,抄底的机会来了,就赶紧买入。

你对抄底是怎么看的?上面的这个例子是在践行价值投资的理念吗?如果要进行比特币的价值投资,最好在什么时候呢?

欢迎你在留言区与我交流讨论,我们下一讲见。

参考资料

https://learn.lianglianglee.com/%e4%b8%93%e6%a0%8f/%e7%a8%8b%e5%ba%8f%e5%91%98%e7%9a%84%e4%b8%aa%e4%ba%ba%e8%b4%a2%e5%af%8c%e8%af%be/20%20%e4%bb%b7%e5%80%bc%e6%8a%95%e8%b5%84%ef%bc%9a%e6%b0%b8%e8%bf%9c%e4%b8%8d%e8%bf%87%e6%97%b6%e7%9a%84%e4%b8%ad%e9%95%bf%e6%9c%9f%e6%8a%95%e8%b5%84%e7%ad%96%e7%95%a5.md

更多学习

更多实时资讯,前沿技术,生活趣事。尽在【老马啸西风】

交流社群:[交流群信息](https://mp.weixin.qq.com/s/rkSvXxiiLGjl3S-ZOZCr0Q)