#

chat

详细介绍一下债券

债券的全面解析

一、债券的定义与基本要素

债券是政府、企业、金融机构等债务人通过法定程序发行的 债权债务凭证,承诺按约定条件支付利息并偿还本金,形成法律上的债权债务关系。其核心要素包括:

- 票面价值:债券的面值,通常为100元。

- 票面利率:发行人承诺支付的固定或浮动利率。

- 到期期限:从发行到偿还本金的期限,短则数月,长则数十年。

- 发行人信息:明确债务主体及担保情况。

债券的本质特征体现为 有价证券性(代表一定价值且可流通)、虚拟资本性(独立于实体资本)和 债权性(区别于股权)。例如,国债以国家信用背书,企业债则依赖企业偿付能力。

二、债券的主要分类

1. 按发行主体分类

- 政府债券:包括国债(如中国国债、美国国债)和地方政府债,信用风险最低,被称为“金边债券”。

- 金融债券:由银行或政策性机构(如国家开发银行)发行,信用等级较高。

- 企业/公司债券:企业为融资发行,风险较高但收益更高,可细分为产业债、城投债等。

2. 按信用风险分类

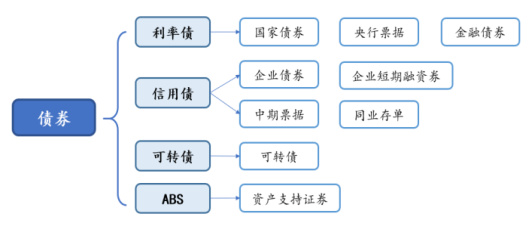

- 利率债:无信用风险,包括国债、政策性金融债等,收益率接近无风险利率。

- 信用债:存在违约风险,如企业债、公司债,收益率包含风险溢价。

3. 其他分类方式

- 期限:短期(1年内)、中期(1-10年)、长期(10年以上)。

- 付息方式:普通债(固定利息)、永续债(无固定到期日)、ABS(资产证券化产品)。

- 交易市场:银行间市场(主导地位)、交易所市场、柜台市场。

三、发行主体与投资者结构

- 发行主体:

- 政府:用于公共项目或弥补赤字,信用等级最高。

- 金融机构:补充运营资金,如政策性银行发行金融债。

- 企业:满足经营需求,需通过信用评级审核。

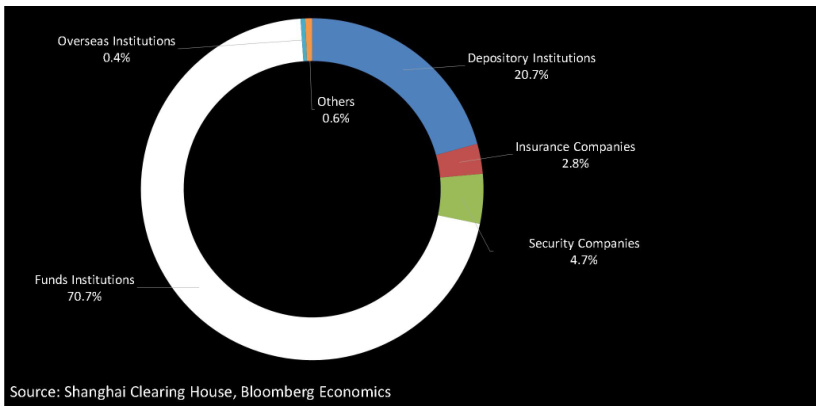

- 投资者结构(以中国为例):

- 机构主导:商业银行(20.7%)、基金(70.7%)是主要持有者,个人投资者占比极低。

- 海外参与度:境外机构持有比例不足1%,市场开放度待提升。

- 机构主导:商业银行(20.7%)、基金(70.7%)是主要持有者,个人投资者占比极低。

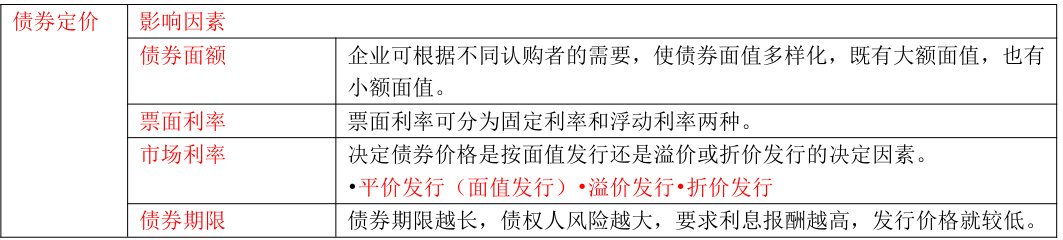

四、定价机制与核心指标

1. 定价原理

债券价格是未来现金流的现值,计算公式为:

P=∑C(1+r)t+F(1+r)n

其中,C为票息,F为面值,r为折现率,t为付息期,n为期限。

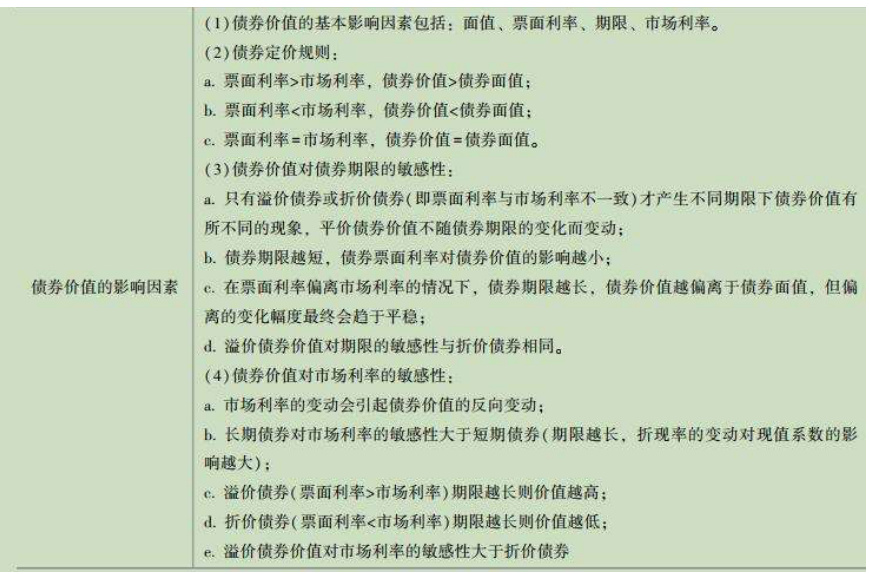

2. 关键影响因素

- 市场利率:利率上升则债券价格下跌,反之亦然(反向关系)。

- 期限:长期债券对利率更敏感,价格波动更大(久期效应)。

- 票面利率:高息票债券价格波动较小。

3. 风险度量指标

- 久期(Duration) :衡量利率敏感性,久期越长,风险越高。

- 凸性(Convexity) :修正久期误差,更精准预测价格变化。

- 基点价值(PVBP) :收益率变动1个基点时的价格变动绝对值。

五、债券市场运作机制

1. 一级市场(发行市场)

- 发行方式:公募(公开招标)、私募(定向发行)、承销包销。

- 定价策略:平价(100元面值)、折价(低于面值)、溢价(高于面值)。

- 参与主体:发行人、承销商(如投行)、机构投资者。

2. 二级市场(流通市场)

- 交易场所:银行间市场(主导)、交易所市场(如沪深交易所)。

- 交易类型:现券交易、回购交易(质押融资)、期货交易。

- 价格形成:由供需决定,可能出现“一二级市场倒挂”(二级价格高于发行价)。

六、债券的主要风险

- 信用风险:发行人违约可能性,如企业债的信用评级下调。

- 利率风险:市场利率变动导致价格波动,长期债券尤为敏感。

- 流动性风险:某些债券交易不活跃,难以快速变现。

- 通胀风险:实际收益被物价上涨侵蚀。

- 提前赎回风险:发行人可能提前偿还本金,影响投资者预期收益。

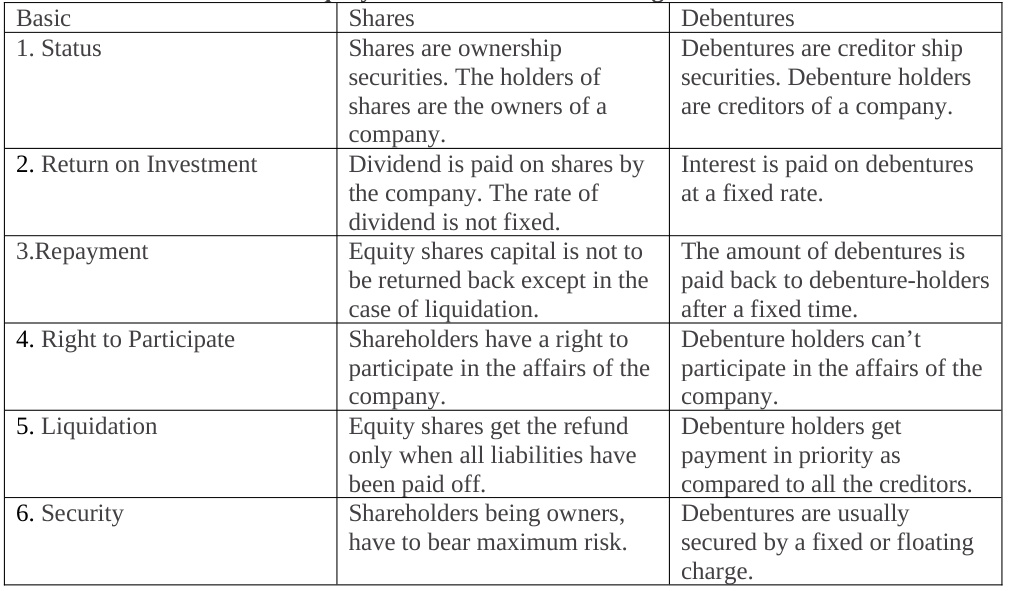

七、债券与股票的对比

| 维度 | 债券 | 股票 |

|---|---|---|

| 性质 | 债权凭证,投资者是债权人 | 所有权凭证,投资者是股东 |

| 收益 | 固定利息,到期还本 | 股息不固定,依赖公司盈利 |

| 风险 | 风险较低,优先受偿 | 风险较高,剩余财产分配权 |

| 期限 | 有明确到期日 | 永久性,不可退股 |

| 决策权 | 无参与公司经营的权利 | 享有投票权 |

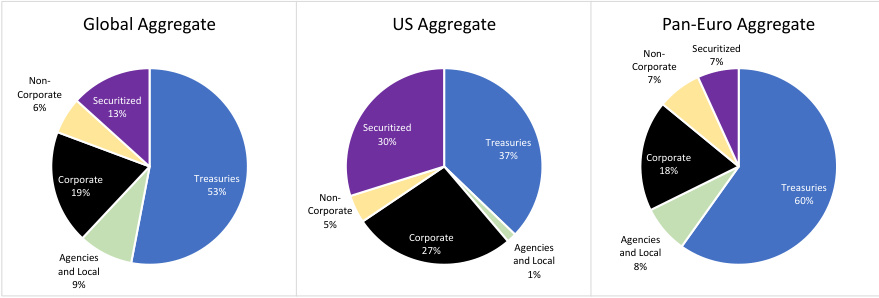

八、全球债券市场现状(2024年数据)

- 规模排名:

- 美国:55.3万亿美元,占全球39.3%,国债占比最大。

- 欧盟:占比约20%。

- 中国:16.3%,规模增长迅速,绿色债券发行领先。

- 结构特征:

- 美国:企业债占比27%,证券化产品(MBS/ABS)占30%。

- 欧元区:国债占60%,企业债18%。

- 新兴趋势:全球绿色债券发行4870亿美元(2023年上半年),同比增长31.5%。

- 美国:企业债占比27%,证券化产品(MBS/ABS)占30%。

- 挑战:

- 收益率曲线倒挂(如美国2年/10年期国债利差84个基点)。

- 新兴市场主权债务违约风险上升(2023年涉及560亿美元)。

总结

债券作为多层次金融市场的核心工具,既为发行人提供融资渠道,也为投资者配置资产、管理风险提供选择。理解其分类、定价逻辑及风险特征,有助于在利率波动、信用分化的环境中优化投资决策。全球市场呈现“美欧主导、中国追赶”的格局,绿色债券和创新产品的发展将持续重塑行业生态。

债券价格一般与什么正相关、什么反相关 为什么

好的,我现在需要回答用户的问题:“债券价格一般与什么正相关、什么反相关 为什么”。首先,我要回想之前关于债券的详细介绍,特别是定价机制部分。用户可能已经了解过债券的基本概念,现在想深入理解价格波动的原因。我需要明确正相关和反相关的因素,并解释背后的逻辑,而不仅仅是列出因素。

首先,债券价格与市场利率的关系。我记得之前提到过,市场利率上升时债券价格下跌,反之亦然,是反相关。这应该是因为债券的票面利率固定,当市场利率变化,债券的现值会调整。例如,如果市场利率高于债券票面利率,投资者不会愿意以面值购买,导致价格下降。这部分需要详细解释,可能涉及到现值计算。

然后是信用评级。如果发行人的信用评级上调,违约风险降低,债券价格应该上升,正相关。相反,评级下调会导致价格下跌。需要解释信用风险如何影响投资者的要求回报率,从而影响价格。

接下来是通货膨胀。通胀预期上升,实际收益率下降,投资者会要求更高的票面利率,导致现有债券价格下跌,所以债券价格与通胀预期反相关。这里可能需要区分名义利率和实际利率的关系。

期限方面,长期债券对利率更敏感,所以当利率变化时,长期债券价格波动更大,但这是否属于正相关或反相关?可能属于影响因素,而不是直接的相关性方向。但用户的问题是关于正反相关,所以可能需要将期限作为影响价格波动幅度的因素,而不是直接的相关方向。

还有票面利率,高票息的债券价格波动较小,因为更多的现金流在近期,受折现率影响较小。这可能属于影响因素,但票面利率本身是否与价格正相关?比如,其他条件不变,票面利率越高,债券价格越高,因为利息更多,所以可能正相关。但需要确认。

另外,流动性也是一个因素,流动性好的债券价格可能更高,正相关。经济状况方面,经济衰退时,央行可能降息,债券价格上升,所以债券价格与经济增速可能反相关。

需要组织这些因素,分清楚哪些是正相关,哪些是反相关,并解释原因。同时,可能用户需要明确直接的因果关系,而不仅仅是影响因素。需要避免混淆相关性和因果关系,但在这个问题中,用户可能接受直接的关联解释。

接下来,我需要结构化回答,先列出正相关的因素,再反相关的,每个因素简要解释原因。可能还需要举例说明,比如国债利率变化对价格的影响。需要确保逻辑清晰,用简单易懂的语言,避免过于专业的术语,但也要准确。

需要检查是否有遗漏的因素,比如供需关系、货币政策、市场情绪等,但这些可能可以归类到利率、信用风险等因素中。例如,央行调整利率属于市场利率变化的一部分。

总结,债券价格与市场利率反相关,与信用评级正相关,与票面利率正相关,与流动性正相关;与通胀预期反相关,与经济增速反相关。需要逐一解释每个因素的原因,并确保正确无误。

债券价格的变化主要与市场利率、信用风险、通胀预期等因素密切相关,其相关性方向及原因如下:

一、与债券价格正相关的因素

1. 发行主体信用评级

- 正相关原因:信用评级上调(如从BBB升至A)意味着违约风险降低,投资者要求的风险溢价(折现率)下降,债券未来现金流的现值增加,推动价格上涨。

- 示例:某公司债券评级从“垃圾级”升至“投资级”,其价格可能上涨5%-10%。

2. 债券票面利率

- 正相关原因:票面利率越高,每期支付的利息越多,债券的现金流价值越大(尤其是对短期债券),价格相应更高。

- 示例:票面利率5%的债券通常比票面利率3%的债券更贵(其他条件相同)。

3. 市场流动性

- 正相关原因:流动性高的债券(如国债)更容易快速变现,投资者愿意支付溢价,价格通常高于流动性差的债券。

- 示例:同一发行人的债券,在交易所上市的品种比私募品种价格更高。

二、与债券价格反相关的因素

1. 市场利率(关键因素)

- 反相关原因:债券价格是未来现金流的折现值,市场利率(折现率)上升时,未来利息和本金的现值降低,导致价格下跌。反之亦然。

-

公式体现:

P=∑C(1+r)t+F(1+r)n其中,r(市场利率)上升,P(价格)下降。

- 示例:若10年期国债收益率从3%升至4%,面值100元、票息3%的债券价格可能跌至约90元。

2. 通货膨胀预期

- 反相关原因:通胀侵蚀固定收益的实际购买力,投资者要求更高的名义利率补偿,导致现有低息债券价格下跌。

- 传导路径:通胀预期↑ → 央行加息预期↑ → 市场利率↑ → 债券价格↓。

3. 经济增速

- 反相关原因:经济过热时,央行可能加息抑制通胀,导致债券价格下跌;经济衰退时,央行降息刺激经济,债券价格上涨。

- 示例:2020年新冠疫情初期,美联储降息至零,美国国债价格大涨。

三、特殊情境下的关联性

1. 久期(Duration)

- 放大利率影响:久期衡量债券对利率的敏感度。久期越长(如30年期国债),价格受利率变动的波动越大。

- 利率上升1% → 久期10年的债券价格下跌约10%。

2. 风险偏好

- 反相关(与股票) :市场避险情绪升温时,资金涌入债券(尤其国债),推高价格;风险偏好上升时,资金流向股市,债券价格承压。

四、总结:债券价格变动的核心逻辑

| 因素 | 相关性 | 原因 |

|---|---|---|

| 市场利率(r) | 反相关 | 利率↑ → 折现率↑ → 现值↓ |

| 信用评级 | 正相关 | 评级↑ → 风险溢价↓ → 现值↑ |

| 票面利率(C) | 正相关 | 票息↑ → 现金流价值↑ |

| 通胀预期 | 反相关 | 实际收益↓ → 要求名义利率↑ → 现值↓ |

| 经济增速 | 反相关 | 经济↑ → 加息预期↑ → 利率↑ → 价格↓ |

五、实例分析

-

情景1:美联储宣布降息0.5%

→ 市场利率↓ → 债券价格↑(尤其是长期国债)。 -

情景2:某房企信用评级从BB下调至CCC

→ 风险溢价↑ → 该企业债券价格暴跌,甚至出现“高收益债违约潮”。

掌握这些关联性,投资者可通过预判利率走势、信用变化和经济周期,优化债券配置策略。

例如,预期利率下行时增配长期债券,信用环境恶化时转向高评级债等。

债券的系统分类及对比分析

嗯,用户需要一份关于债券的系统分类及对比分析,我需要仔细整理我搜索到的资料。首先,资料中有多个来源,涉及债券的分类、风险、策略等。比如都提到了债券的分类,特别是的图片展示了利率债和信用债的分类结构。还提到了政府债券、金融债券、企业债券等,并比较了它们的风险、收益和流动性。

首先,我应该确定主要的分类维度。资料中提到按发行主体(政府、金融机构、企业)、风险属性(利率债、信用债)、特殊功能(可转债、ABS)、市场地域(国内、国际)等。还提到债券的期限、利率类型、是否可转换等分类标准。

接下来是对比分析,需要从信用风险、收益率、流动性、市场敏感性等方面进行。的表格对比了不同类型债券的风险和收益,比如国债风险低、收益低,企业债风险高、收益高。此外,可转债作为混合型工具,兼具股债特性,需要单独分析。

还需要考虑投资策略,根据不同的债券类型,如利率债适合宏观对冲,信用债需关注信用利差,可转债适合股债轮动策略。提到了久期管理、骑乘效应、条款博弈等策略。

另外,资料中提到的久期、收益率曲线、信用利差等分析工具也要整合进来,帮助投资者评估债券。提到了收益率变动和数据分析工具的应用。

最后,确保引用正确的资料编号,比如的分类结构,的对比表格,的可转债分析等。注意避免重复,并组织内容使其逻辑连贯,覆盖用户需求的所有方面。

债券的系统分类及对比分析

一、债券分类的核心维度

根据多份研究资料,债券的系统分类可围绕以下六大维度展开:

1. 按发行主体与信用风险分类

基础分类框架:

| 类别 | 典型代表 | 信用风险 | 收益特征 | 适用场景 |

|---|---|---|---|---|

| 利率债 | 国债、央行票据、政策性金融债 | 极低 | 收益率=无风险利率+流动性溢价 | 避险配置、宏观对冲工具 |

| 信用债 | 企业债、公司债、城投债 | 中高 | 收益率=利率债+信用利差 | 信用挖掘、超额收益捕捉 |

| 混合型债券 | 可转债、可交换债 | 股债双属性 | 收益=票息+转股溢价 | 股债轮动策略、结构性机会把握 |

进阶细分(基于信用分层):

- 利率债:

- 国债(记账式/储蓄式)→ 流动性分层(如10年期国债期货流动性显著高于30年期)

- 地方政府专项债 → 隐含地方财政信用(如浙江城投债与贵州城投债利差可达200BP)

- 信用债:

- 投资级(AAA/AA+):电力、高速公路等现金流稳定行业

- 高收益债(AA及以下):房地产、弱资质城投(需警惕违约风险,如2024年某地产债展期事件)

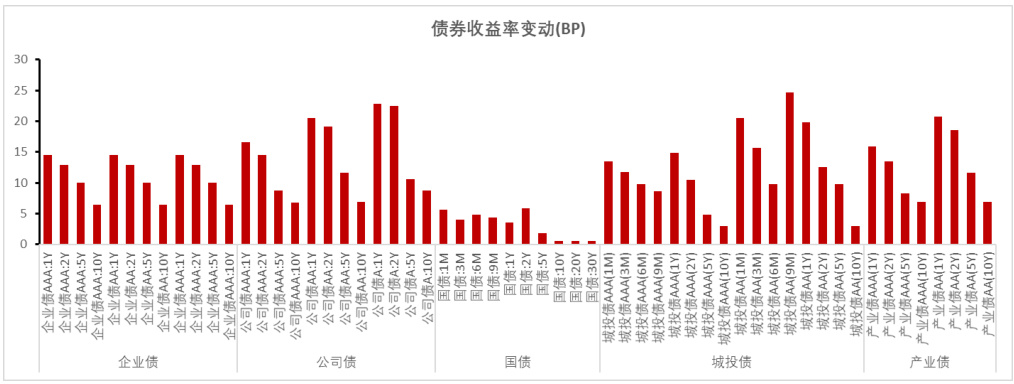

数据支撑:

- 信用利差监测显示,2025年AA级城投债与国债利差中枢为150-250BP,反映市场风险定价。

- 可转债的转股溢价率与正股波动率呈正相关,2024年新能源赛道转债平均溢价率达30%。

2. 按市场功能与交易场所分类

交易市场分层(流动性差异显著):

| 市场类型 | 主要品种 | 参与者 | 流动性特征 | 典型案例 |

|---|---|---|---|---|

| 银行间市场 | 利率债、同业存单、ABS | 商业银行、保险公司 | 大额交易为主(亿元级) | 国债期货做市商报价制度 |

| 交易所市场 | 公司债、可转债、国债逆回购 | 券商、基金、个人投资者 | 小额分散(万元级) | 上交所可转债T+0交易机制 |

| 柜台市场 | 储蓄国债、地方债 | 个人投资者 | 低流动性(持有至到期为主) | 2024年储蓄国债发行利率3.12% |

跨市场套利机会:

- 同一发行主体的公司债在银行间与交易所市场存在价差(如2025年3月某央企债跨市场套利空间达15BP)。

- 国债期货与现券的基差交易策略需关注交割规则差异(如CTD券切换风险)。

3. 按期限结构与利率类型分类

期限维度:

| 类型 | 期限范围 | 利率敏感性 | 策略功能 |

|---|---|---|---|

| 超短期债券 | <1年 | 受货币政策利率直接影响 | 现金管理工具(替代货币基金) |

| 中期债券 | 1-5年 | 平衡利率风险与收益 | 骑乘策略(捕捉收益率曲线陡峭化) |

| 长期债券 | >5年 | 对经济周期敏感(久期长) | 通胀对冲工具 |

利率类型对比:

| 类型 | 定价基准 | 风险特征 | 适用环境 |

|---|---|---|---|

| 固定利率债 | 发行时锁定利率 | 利率上行时价格下跌 | 低利率环境(锁定收益) |

| 浮动利率债 | LPR/SHIBOR+利差 | 抵御利率波动风险 | 加息周期(如2024年美联储加息阶段) |

| 通胀挂钩债 | CPI/PPI指数调整 | 对冲通胀超预期风险 | 高通胀预期环境 |

实证数据:

- 2024年10年期国债久期约8.2年,利率每上升1%,价格下跌约8.2%。

- TIPS(通胀保值国债)实际收益率在2025年Q1达1.8%,反映市场通胀预期。

4. 按特殊条款与功能分类

结构化产品创新:

| 类型 | 核心条款 | 收益增强机制 | 风险警示 |

|---|---|---|---|

| 可转债 | 转股价、赎回/回售条款 | 正股上涨时转股获利 | 溢价率泡沫风险(如2023年光伏转债暴跌) |

| 可交换债 | 标的股票质押 | 大股东减持替代工具 | 质押股票流动性风险 |

| ABS | 底层资产现金流分层 | 优先级份额低风险稳收益 | 底层资产违约连锁反应(如2024年车贷ABS逾期率上升) |

| 永续债 | 利息递延、无固定到期日 | 补充发行人资本金 | 永续债变相违约(如某银行永续债暂停付息) |

条款博弈要点:

- 可转债的”强赎条款”(正股价≥转股价130%)可能引发抛售潮。

- 永续债的”利息重置条款”在利率下行周期可能损害投资者利益。

二、债券市场的多维度对比分析

1. 风险-收益矩阵(2025年最新数据)

| 债券类型 | 信用风险 | 利率风险 | 流动性风险 | 预期年化收益 | 夏普比率 |

|---|---|---|---|---|---|

| 国债(10年期) | 低 | 高 | 低 | 2.8%-3.2% | 0.5 |

| AAA城投债 | 中低 | 中 | 中 | 4.0%-4.5% | 0.8 |

| 高收益地产债 | 高 | 低 | 高 | 8.0%-12.0% | 1.2 |

| 可转债(平衡型) | 中 | 中 | 中高 | 6.0%-15.0% | 1.0 |

| 浮动利率金融债 | 低 | 低 | 高 | 3.5%-4.0% | 0.7 |

注释:

- 高收益债的”垃圾债溢价”在2025年达600-800BP,反映信用分层加剧。

- 可转债的收益区间取决于权益市场β,在牛市中的转股收益可突破20%。

2. 流动性对比(交易所vs银行间)

| 指标 | 交易所公司债 | 银行间中票 | 国债期货 |

|---|---|---|---|

| 日均成交金额 | 50-100亿元 | 200-300亿元 | 500-800亿元 |

| 买卖价差(BP) | 3-5 | 1-2 | 0.5-1 |

| 大宗交易占比 | 30% | 70% | 90% |

| 个人投资者参与度 | 高(T+0机制) | 极低 | 中(通过期货公司) |

数据来源:2025年Q1债券市场流动性报告。

3. 跨周期表现对比

| 债券类型 | 经济复苏期 | 经济滞胀期 | 经济衰退期 |

|---|---|---|---|

| 长期国债 | 价格下跌(利率↑) | 价格震荡(通胀↑) | 价格上涨(避险需求↑) |

| 高等级信用债 | 利差收窄(风险偏好↑) | 利差走阔(违约担忧↑) | 价格分化(强者恒强) |

| 可转债 | 跟随权益上涨(β↑) | 溢价率压缩(波动↑) | 债底保护(δ防御) |

| 浮动利率债 | 票息随基准利率上调 | 抵御通胀优势显现 | 相对抗跌 |

策略启示:

- 衰退期应拉长久期配置国债,复苏期缩短久期增配信用债。

- 滞胀期优先选择通胀挂钩债+TIPS组合。

三、债券分析的核心工具框架

1. 久期与凸性管理

- 修正久期:衡量利率敏感性,2025年5年期AA+中票久期约4.3年

- 凸性价值:在利率大幅波动时,高凸性债券(如可赎回债)具有非线性收益特征

- 组合久期调节:2024年美联储加息周期中,缩短组合久期规避损失

2. 信用分析三维模型

| 维度 | 分析要点 | 数据工具 |

|---|---|---|

| 行业景气度 | 现金流稳定性、政策支持度 | 行业利差曲线 |

| 财务健康度 | 资产负债率、利息保障倍数 | 信用评分模型 |

| 外部支持力度 | 政府隐性担保、股东背景 | 地方政府财政数据 |

3. 收益率曲线策略

- 骑乘效应:在陡峭化曲线中持有中期债券(如3-5年期)

- 蝶式交易:做多5年期+做空2/10年期,捕捉曲线形态变化

- 2025年美债收益率曲线倒挂预示经济衰退风险,中美国债利差影响跨境配置

四、前沿发展与监管趋势

1. 创新产品演进

- 碳中和债券:2025年发行规模突破1.2万亿元,第三方认证要求趋严

- REITs债性份额:基础设施公募REITs推出优先/次级分层结构

- 数字债券:区块链技术实现DVP(券款对付)结算,降低交易摩擦

2. 监管政策转向

- 银行间-交易所互联互通:统一执法标准,打击结构化发行

- 高收益债市场建设:推出匿名点击交易系统,改善流动性

- ESG整合:强制要求信用债披露环境风险敞口

五、总结与配置建议

债券的系统分类需动态结合:

- 宏观周期定位:通过美林时钟模型匹配久期与信用风险暴露

- 微观信用挖掘:利用利差分析工具捕捉被错杀个券(如城投平台整合带来的估值修复)

- 工具创新应用:可转债的”双低策略”(低价格+低溢价率)在震荡市表现突出

2025年配置建议:

- 核心仓位:30%利率债(侧重10年期国债)+40%高等级信用债(优选长三角城投)

- 卫星仓位:20%可转债(布局AI、新能源赛道)+10%高收益债(严格单券比例控制)

- 对冲工具:国债期货空头对冲利率上行风险

通过多维分类框架与精细化风险管理,投资者可在低利率时代构建收益增强型债券组合。