#

chat

定期投资

以下是对投资中“定期”的详细介绍,涵盖其定义、类型、优劣势、应用案例及风险管理等内容:

一、定期投资的定义与基本原理

定期投资(Dollar Cost Averaging)是一种在固定时间间隔内投入固定金额购买金融资产(如基金、股票、债券等)的策略。其核心原理包括:

- 平均成本法:通过长期分散投资,在市场波动中平摊购买成本。当价格下跌时,可买入更多份额;价格上涨时买入较少份额,最终降低整体持仓成本。

- 复利效应:长期持续投资使收益再投资,实现指数级增长。

- 纪律性投资:避免情绪化操作,强制储蓄并形成长期财务规划习惯。

二、定期投资的主要类型及特点

1. 定期存款

- 特点:风险极低,收益固定,流动性差(提前支取可能损失利息)。

- 适用场景:适合风险厌恶型投资者,用于短期资金保值或应急储备。

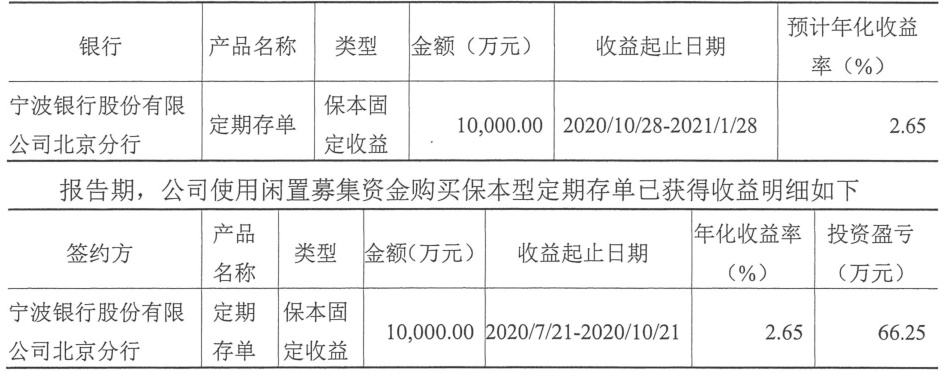

- 案例:宁波银行某定期存单产品,年化收益率2.65%,10,000万元投资3个月收益66.25万元。

2. 基金定投

- 特点:中高风险,收益潜力较高,流动性较好。通过分散时点降低择时风险。

- 适用场景:长期财富增值(如教育金、养老金)。

- 案例:

- 李女士每月定投2000元指数基金,长期坚持实现稳定收益。

- 张先生周定投教育基金3年,收益率达67%。

3. 债券定期投资

- 特点:国债安全性高、企业债收益略高但信用风险存在,流动性中等。

- 适用场景:追求稳定现金流,规避股市波动。

4. 其他类型

- 贵金属定投:如黄金定投,通过长期积累对冲通胀。

- 大额定期储蓄:起存金额高,利率优于普通存款,适合大额闲置资金。

类型对比表

| 类型 | 风险水平 | 收益水平 | 流动性 | 适用人群 |

|---|---|---|---|---|

| 定期存款 | 低 | 低 | 差 | 风险厌恶者 |

| 基金定投 | 中高 | 中高 | 较好 | 长期投资者 |

| 国债投资 | 极低 | 低 | 中 | 保守型投资者 |

| 企业债投资 | 中等 | 中等 | 中 | 适度风险偏好者 |

| 黄金定投 | 中 | 中 | 中 | 通胀对冲需求者 |

三、定期投资的优劣势分析

优势:

- 风险分散:避免一次性投入的市场高位风险,平滑波动。

- 无需择时:无需精准判断市场高低点,降低决策压力。

- 强制储蓄:培养理财习惯,适合月光族或收入稳定者。

- 长期复利:小额持续投入通过时间积累产生显著收益。

劣势:

- 短期收益有限:需长期坚持(通常3-5年),短期可能亏损。

- 流动性限制:部分产品(如定期存款)提前赎回会损失收益。

- 市场单边下跌风险:若标的长期趋势向下,平均成本法可能失效。

四、实际应用案例

- 基金定投案例:

- 案例1:唐先生近10年定投东方精选基金,总收益率54.64%,累计收益18.7万元。

- 案例2:沪深300指数定投3年,年化收益16.95%,即使在大盘下跌30%时仍盈利。

- 债券投资案例:

- 某企业债定期投资计划,年化收益5%,提供稳定利息现金流。

- 黄金定投案例:

- 王女士每月定投1000元黄金ETF,5年后资产增值35%,有效对冲通胀。

五、风险因素及应对策略

主要风险:

- 市场风险:经济周期、政策调整导致资产价格波动。

- 流动性风险:资金锁定期内无法灵活使用。

- 利率风险:利率上升导致固定收益产品实际收益下降。

- 信用风险:债券发行方违约或基金表现不佳。

应对策略:

- 多元化配置:分散投资股票、债券、黄金等不同资产类别。

- 长期视角:至少坚持一个市场周期(3-5年),避免短期操作。

- 选择优质标的:研究基金历史表现、债券信用评级等。

- 应急资金预留:避免因流动性问题被迫中断投资。

六、总结

定期投资是一种适合大多数投资者的稳健策略,尤其适合以下人群:

- 新手投资者:无需复杂择时,降低入门难度。

- 忙碌上班族:自动化扣款节省时间。

- 长期规划者:如养老、教育金储备。

通过合理选择标的、分散风险并长期坚持,定期投资能够有效平滑市场波动,实现财富的稳步增长。

投资者需根据自身风险偏好和财务目标,灵活调整策略(如动态定投金额、设置止盈点),以最大化收益并控制风险。

以上内容综合了定期投资的核心要点,希望对您的投资决策有所助益。